企业注册园区的若干优势

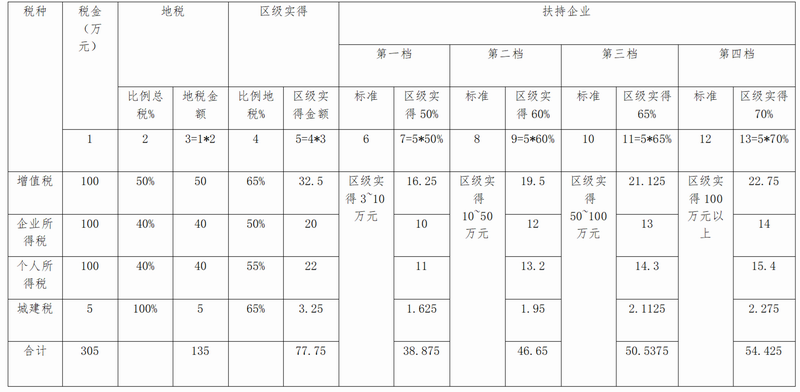

一、地方财政扶持 招商解读:凡园区注册的企业,园区提供注册地址,无隐形消费,实行财政扶持政策,增值税、企业所得税、股东分红个税返还高达70%,并享受相应扶持政策;对有质量的企业可以一事一议,走绿色通道

二、服务在市区 全程一条龙服务,全程在市区;从注册开始到税务报道全程都在市区,不用到处跑,后期的报税,购买发票,网上公示及工商抽查等,全部在市区,解决客户路程远,来回时间成本高等问题。

三、财务代理 提供专业的财税意见及财务代理服务;熟悉法律法规、招商政策、操作规范,具成功办证经验和处理复杂事务能力,从业人员素养高,资料隐私保密性高,让您到场较少、费心较少、企业一站式服务。

四、各类资质办理 医疗器械经营许可证、人才中介许可证、劳务派遣许可证、食品流通许可证等的办理,尤其擅长医疗器械经营许可证、食品流通许可证等的办理,具体可来电咨询,联系电话15821207720(王老师)